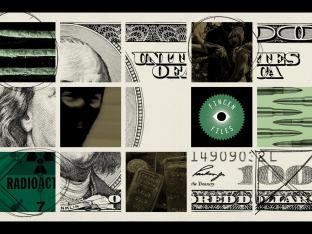

FinCEN Files: honderden Britse postbusbedrijven leiden naar een tandarts in België

Zijn handtekening prijkt op de jaarrekeningen van 385 Britse postbusbedrijven die opduiken in de gelekte geheime Amerikaanse witwasmeldingen, de FinCEN Files. Stroman of slachtoffer? Knack klopte aan bij de mysterieuze Belgische tandarts Ali M.

In samenwerking met het Internationaal Consortium van Onderzoeksjournalisten (ICIJ), Buzzfeed, De Tijd en Le Soir bestudeerde Knack de voorbije 16 maanden meer dan 2000 gelekte witwasmeldingen die banken indienden bij de Amerikaanse overheid. In die zogenaamde ‘Suspicious Activity Reports’ (SAR’s) springt één type bedrijven meteen in het oog: Britse schermvennootschappen van het type ‘Limited (Liability) Partnership’. Liefst 3267 Britse LP’s en LLP’s duiken op in de gelekte documenten van de Amerikaanse financiële inlichtingendienst FinCEN.

Geliefkoosd vehikel voor misdadigers

Sinds een aantal jaren zijn LLP’s en LP’s duidelijk een geliefkoosd vehikel voor misdadigers en corrupte ambtenaren die inkomsten proberen te verbergen. Maar eigenlijk gaan Britse zakenpartnerschappen al eeuwen terug in de tijd. Ze werden pas populair bij witwassers in het begin van de jaren 2000, nadat de Verenigde Staten de regels hadden aangescherpt voor bepaalde soorten schermbedrijven in de VS en landen als de Kaaimaneilanden en de Seychellen.

‘Een LLP is een vennootschapsvorm zoals een andere’, klinkt het bij de Belgische antiwitwascel CFI (Cel voor Financiële Informatieverwerking). ‘Ze worden in het Verenigd Koninkrijk vaak gebruikt voor zelfstandige beroepen en advocatenkantoren. Maar wij stellen ook vast dat LLP’s geregeld voorkomen in onze dossiers en in witwasmeldingen door banken.’

Financiële schandalen

In verschillende financiële schandalen van de voorbije jaren doken LLP’s keer op keer op. Denk aan het wegsluizen van verdacht geld uit Azerbeidzjan en Rusland via de zogenaamde laundromats – clusters van schermbedrijven die samen functioneren als een witwasmachine. Ook voor het weghalen van miljoenen dollar aan verdachte fondsen uit Kirgizië zijn LLP’s gebruikt.

Eén voorbeeld waar Knack vorig jaar al over berichtte ging over Essencorp LLP, opgericht door twee offshorevennootschappen uit Belize. De LLP schreef meer dan 400.000 dollar over naar voormalig Rode Duivel Emile Mpenza in de periode dat hij voor de Azerbeidzjaanse club FK Neftchi Bakoe speelde. Mpenza reageerde toen dat hij al zijn inkomen had aangegeven.

En ook in het witwasschandaal rond Danske Bank stonden LLP’s centraal. In 2018 publiceerde het hoofdkantoor van Danske Bank in Kopenhagen een vernietigend rapport waarin het bevestigde dat het filiaal van Danske Bank in Estland in negen jaar tijd was veranderd in een witwasmachine, gebruikt om liefst 230 miljard (!) dollar aan verdacht geld wit te wassen. De bankrekeningen die daarvoor gebruikt werden, stonden vaak op naam van LLP’s. Thomas Borgen, voorzitter van Danske Bank, nam onmiddellijk na de publicatie van het rapport ontslag. In mei 2019 werd hij door de Deense autoriteiten in beschuldiging gesteld omdat hij de verdachte geldstromen door het Estse filiaal van Danske Bank geen halt had toegeroepen.

LLP’s massaal opgericht door vier agentschappen

Uit het ICIJ-onderzoek blijkt dat duizenden LLP’s en LP’s die bankierden bij Danske Bank en elders massaal zijn opgericht door slechts een handvol geheimzinnige agentschappen. Zij registreerden de LLP’s bij de Britse overheid. Sommige agentschappen hielpen LLP’s en LP’s ook bij het openen van Baltische bankrekeningen voor hun geheime klanten. Bijna alle agentschappen werden gerund door mensen met persoonlijke banden met de Baltische regio, vaak met Baltische banken -waaronder Danske Estonia.

Uit onze analyse blijkt dat meer dan de helft van de Britse LLP’s en LP’s uit de gelekte Amerikaanse witwasmeldingen (1656 om precies te zijn) door dezelfde vier agentschappen zijn opgezet. Agentschappen die schermvennootschappen oprichten, bieden doorgaans een volledig pakket aan diensten aan ter bescherming van de vertrouwelijkheid: voorbereiding van het papierwerk, een officieel adres in het Verenigd Koninkrijk en stromannen die worden betaald om papierwerk te ondertekenen. Als laatste stap schrijft het agentschap een volmachtbrief die in het geheim de volledige controle over het nieuwe bedrijf overdraagt naar de échte eigenaar, die in ruil daarvoor vaak de eigenaars-op-papier van LLP’s vrijwaart van juridische claims.

Schijn van legitimiteit

Waarom zou je je verstoppen achter een LLP als je ook een offshore in een belastingparadijs kunt oprichten om je anonimiteit te garanderen? Niet alleen omdat het gemakkelijk en snel kan, van om het even waar ter wereld, maar ook omdat Britse bedrijven een schijn van legitimiteit bieden die een postbusbedrijf in pakweg Panama niet heeft. Een overschrijving door een Brits bedrijf wekt minder argwaan dan financiële transacties door bedrijven uit exotische bestemmingen.

Als gevolg daarvan is het aantal LLP’s en LP’s in het Verenigd Koninkrijk explosief gestegen, van minder dan 20.000 in 2004 tot meer dan 100.000 in 2017. Die felle stijging van LLP’s en LP’s botste ook in het Verenigd Koninkrijk op kritiek. In 2016 verplichtte de Britse regering bedrijven om aandeelhouders met meer dan 25 procent controle publiek te maken. Zo zouden ook de échte eigenaars van LLP’s boven water moeten komen. Maar hoewel die regels ook van toepassing zijn op alle LLP’s, bevat de wet geen controlemechanisme. Met andere woorden: niemand gaat na of de informatie die je over je LLP registreert in het Britse bedrijfsregister Companies House ook wel correct is. Volgens de Britse regering zou het te duur zijn om dat allemaal na te gaan. Maar -toeval of niet- uitgerekend twee dagen voor de publicatie van de FinCEN Files kondigde het VK nieuwe hervormingen aan tegen witwassen via schermbedrijven. De regering beloofde werk te maken van betere controles op de identiteit van directeurs, eigenaars en betrokken agentschappen.

Postbusadressen

Veel LLP’s en LP’s uit de gelekte SAR’s hebben een reeks opvallende kenmerken gemeen: op hun jaarrekeningen prijken dezelfde handtekeningen, op papier zijn ze eigendom van een reeks terugkerende schermvennootschappen in verre belastingparadijzen, en ze zijn vaak gevestigd op dezelfde postbusadressen. Hilux Services LP bijvoorbeeld (beschuldigd van het wegsluizen van geld uit Azerbeidzjan) vermeldt als adres Suite 1135, 111 West George Street, Glasgow, Schotland. Dat blijkt het adres van het bedrijf Mail Boxes Etc. ‘Het is echt gewoon een brievenbus’, zegt een verkoper aan ICIJ. ‘We hebben geen vergaderruimtes. Dit is gewoon een goedkope manier om een adres in het stadscentrum te hebben.’

Een privéwoning in Leicester bleek dan weer het adres van 36 schermvennootschappen die rekeningen hadden bij Danske Estonia (11 daarvan duiken op in de FinCEN Files). De bewoner van het huis is een Letse poetsvrouw en schoonheidsspecialiste. ‘Er komt hier heel wat post toe (voor bedrijven), maar ik geef de brieven altijd terug’, reageert ze. ‘Ik ben een alleenstaande moeder. Dit is een gewoon familiehuis, niets anders.’ Een ander adres dat vaak voorkomt bij LLP’s is 175 Darkes Lane, waar onder meer Ergoinvest LLP en Chadborg LLP geregistreerd staan.

LLP’s en België

In de gelekte witwasmeldingen over Britse postbusbedrijven staat ook informatie over België. Zo deed een LLP in de periode 2014-2015 zeven overschrijvingen vanaf zijn Belgische Belfius-rekening aan Mossack Fonseca (het beruchte advocatenkantoor uit de Panama Papers) in Brazilië én aan een bedrijf in Panama. Belfius reageert dat het geen details geeft over individuele klantenrelaties, maar stelt dat het steeds de uiteindelijk begunstigden identificeert en inspanningen levert om atypische verrichtingen op te sporen en onderzoeken.

Vanaf een rekening bij een andere Belgische bank vertrok in 2015 dan weer 17 miljoen dollar naar de Cypriotische rekening van een Britse LLP. En dan zijn er nog de betalingen die vijf Belgische bedrijven ontvingen vanaf Letse of Estse bankrekeningen op naam van Britse LLP’s. Het gaat om uiteenlopende bedragen: 226.000 dollar ‘voor textiel’, 39.200 dollar ‘voor autobanden’, 12.000 dollar ‘voor wisselstukken’… Verder onderzoek leert dat de betrokken LLP’s eigendom zijn van personen uit Oezbekistan, Azerbeidzjan en Oekraïne. Hun geld kwam toe op rekeningen bij verschillende Belgische banken.

Discrepanties in jaarrekeningen

Britse LLP’s komen om een aantal redenen voor in de FinCEN Files. Sommige zijn gesignaleerd door compliance-medewerkers van banken die tekenen van witwassen vermoedden. Andere verschijnen in spreadsheets met financiële transacties zonder dat duidelijk is waarom ze precies verdacht zijn. En nog andere speelden een duidelijke rol in witwassen, corruptie en andere misdrijven.

De Britse LLP’s en LP’s uit de FinCEN Files hebben vaak weinig of geen aanwezigheid op het internet – of andere tekenen van echte activiteiten – volgens de compliance officers van de banken die de gelekte witwasmeldingen opstelden. Veel van de SAR’s uit de FinCEN Files – onder meer ingediend door Bank of America, HSBC, JPMorgan Chase, Citibank en Bank of China – plaatsen vraagtekens bij grote betalingen door Britse LLP’s met bankrekening in de Baltische staten.

Maar ICIJ ontdekte dat de betrokken banken ook duidelijke witwassignalen over het hoofd hebben gezien. Dat zit zo: LLP’s moeten verplicht een jaarrekening indienen bij Companies House (valse rekeningen indienen is zelfs strafbaar). Uit het ICIJ-onderzoek blijkt dat iedereen met toegang tot vertrouwelijke informatie over banktransacties, met inbegrip van de compliance-afdelingen van banken, kan achterhalen dat er iets schort aan de jaarrekeningen van heel wat Britse LLP’s. ICIJ stootte immers op enorme discrepanties tussen de financiële transacties uit de gelekte SAR’s en de officiële jaarrekeningen van LLP’s.

Boete van 150 miljoen dollar

In de vele transacties door louche Britse LLP’s springt één grote bank in het oog: het filiaal van Deutsche Bank in New York. Jarenlang verzorgde Deutsche Bank de transacties van LLP’s die later – en dat gaf de bank ook toe – heuse witwasvennootschappen bleken te zijn.

Begin 2015 ontdekte Deutsche Bank dat haar aandelenhandelsactiviteiten in Londen en Moskou deel uitmaakten van een witwasschema dat gebruik maakte van een praktijk die bekendstaat als ‘mirror trading’ (eenvoudig uitgelegd: geld versluizen door aandelen te kopen en te verkopen). Daarbij waren twee Britse LLP’s betrokken: Ergoinvest en Chadborg Trade.

Uit de FinCEN Files blijkt dat Deutsche Bank in een witwasmelding uit 2015 toegaf dat haar vestiging in New York de voorgaande drie jaar had geholpen bij het verwerken van betalingen ter waarde van 2,6 miljard dollar aan Ergoinvest en 700 miljoen dollar aan Chadborg Trade.

Wat Deutsche Bank niet vermeldde in dat rapport is dat die twee LLP’s in 2013, 2014 en 2015 elk een inkomen van minder dan 35.000 dollar hadden aangegeven in hun jaarrekeningen. Meer nog: de jaarrekeningen van beide bedrijven waren niet enkel vals maar ook nog eens identiek – nog een signaal dat er iets vreemds aan de hand is.

Een drafttrapport dat in opdracht van Deutsche Bank is opgesteld door accountantkantoor Deloitte stelt dat het antiwitwassystemen van de bank Ergoinvest 12 keer ‘vlagde’ tussen juli 2013 en januari 2015. Maar keer op keer beslisten de compliance-medewerkers van de bank om géén witwasmelding te doen aan de overheid, zo blijkt uit het draftrapport dat onze Duitse mediapartner Süddeutsche Zeitung in handen kreeg.

In juli 2020 kreeg Deutsche Bank in de VS een boete van 150 miljoen dollar omdat de bank was tekortgeschoten in haar antiwitwasverplichtingen – met inbegrip van de rol van de bank bij ongeoorloofde geldstromen doorheen Danske Bank-rekeningen in Estland op naam van LLP’s.

Deutsche Bank weigerde specifieke vragen te beantwoorden over haar verwerking van Amerikaanse dollartransacties voor Ergoinvest en Chadborg Trade. In een algemene verklaring stelt de bank: ‘Wij hebben (deze witwaspraktijken) zelf gerapporteerd aan onze toezichthouders en autoriteiten. We hebben toegegeven dat er in onze controles in het verleden zwakheden zaten, we hebben ons daarvoor verontschuldigd en hebben de boetes aanvaard. Het belangrijkste: we hebben geleerd van onze fouten. We zijn nu een andere bank.’

De zoektocht naar Ali M.

En nu wordt het nog interessanter: de jaarrekeningen van zowel Chadborg Trade als van Ergoinvest bleken ondertekend met een cirkel en twee lijntjes, met daaronder de naam Ali M. Onze Amerikaanse mediapartners van BuzzFeed achterhaalden eerder al dat het gaat om een tandarts die in België woont. Slim: ze hadden een postpakketje laten bezorgen op zijn adres (toen nog in Brussel), om zijn handtekening te kunnen vergelijken met die op de jaarrekeningen van LLP’s. De gelijkenis was treffend.

Natuurlijk wilden we meer weten over de mysterieuze tandarts, zeker toen we achterhaalden dat zijn handtekening prijkt op de jaarrekeningen van liefst 385 Britse LLP’s die opduiken in de FinCEN Files. Wie is Ali M.?

In open bronnen ontdekten we dat de man – die verschillende voornamen gebruikt op sociale media en documenten – 56 jaar is, in 2002 een erkenning kreeg als tandarts in België, in 2012 in Letland trouwde met een Letse vrouw, in de buurt van Antwerpen werkt als tandarts, van 2017 tot 2019 een eenmanszaak had, en is verhuisd van Brussel naar een Vlaams-Brabantse gemeente in de Brusselse Rand. Hij is nooit in verdenking gesteld of vervolgd. Maar wat is zijn link met al die Britse postbusbedrijven?

‘Dan moet ik miljonair zijn’

4 september 2020, een bescheiden huisje langs een drukke verkeersader. Aan de deur zit geen bel. De gordijnen zijn dicht. Er brandt geen licht. Oproepen naar het vaste nummer in de voorgaande dagen bleven onbeantwoord. Knack klopt aan. Een paar seconden later opent Ali M. de deur, blootsvoets, in een joggingbroek en T-shirt. Verbaasd.

Ik stel me voor, licht de vaststellingen van ons onderzoek kort toe en toon de jaarrekeningen van Ergoinvest en Chadborg Trade. ‘Heel eenvoudig’, antwoordt de man vriendelijk. ‘Ik weet van niets. Mijn handtekening kan door iedereen vervalst worden.’

Ali M. stelt herhaaldelijk dat hij helemaal niets afweet van al die LLP’s. En hoe zit het dan met al die verdachte geldstromen? ‘Dan moet ik een miljonair zijn’, zegt Ali. ‘Maar wij hebben niets, zelfs geen auto. Ik bezit alleen twee oude fietsen, gekocht voor 200 (euro), en dit huis gekocht met een hypotheek. Je mag alles controleren wat ik heb.’ De man bevestigt dat hij in Letland heeft gewoond en in 2014 naar België verhuisde.

Ik toon nogmaals jaarrekeningen van de twee LLP’s: herkent u uw eigen handtekening? ‘Dat is niet zo ver van dat (sic). Maar ik zei al: mijn handtekening is een cirkel en twee lijnen. Dat is altijd zo geweest. Zelfs een kind kan zo een handtekening maken.’ Ali M. stelt met andere woorden dat hij helemaal géén stroman is voor alle 385 LLP’s, maar dat hij het slachtoffer is van identiteitsdiefstal. ‘Ik weet eerlijk gezegd zelfs niet eens wat een LLP is.’ Wanneer we een paar dagen later bijkomende vragen doormailen, breekt de man het contact af.

‘Ik heb geen tijd om mezelf aan u te verantwoorden, en hoef dat ook niet te doen, aangezien ik in geen enkele activiteit betrokken ben – behalve tandheelkunde.’

Chadborg Trade en Ergoinvest zijn in 2017 ontbonden en konden bijgevolg niet gecontacteerd worden voor een reactie.

De FinCEN Files: gelekte rapporten onthullen hoe banken tekortschieten om witwassen te voorkomen

Fout opgemerkt of meer nieuws? Meld het hier