Heel wat Belgisch vastgoed is eigendom van offshore bedrijven

Honderden bedrijven op belastingparadijzen zijn eigenaar van Belgisch vastgoed of bezaten in het verleden huizen, appartementen of grond in ons land. Minder dan een op de tien van de betrokken offshores werd opgezet met tussenkomst van het Panamese advocatenkantoor Mossack Fonseca. Dat blijkt uit de Panama Papers en uit gegevens van de Kruispuntbank van Ondernemingen.

De wereld op zijn kop: in 2006 ontdekte SP.A-parlementslid Dirk Van der Maelen dat de FOD Financiën in Sint-Gilles een gebouw huurde dat eigendom was van een Panamese vennootschap. De offshore in kwestie, Sabah Management Company Inc, was echter maar een van de vele bedrijven in belastingparadijzen met vastgoed in België. Dat blijkt nu, tien jaar later, uit een data-analyse van gegevens uit de Kruispuntbank van Ondernemingen.

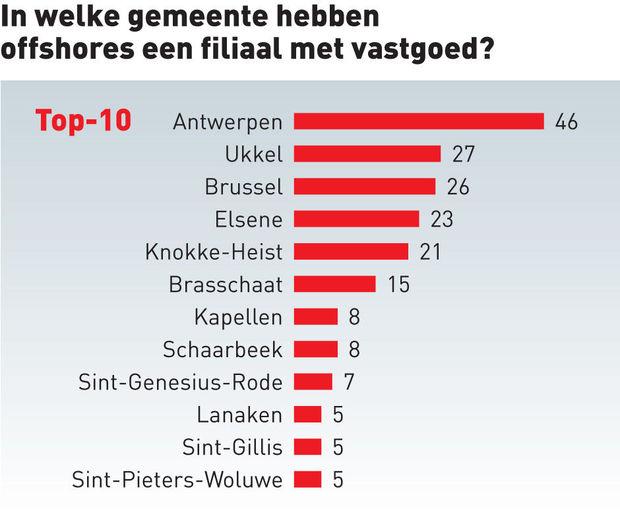

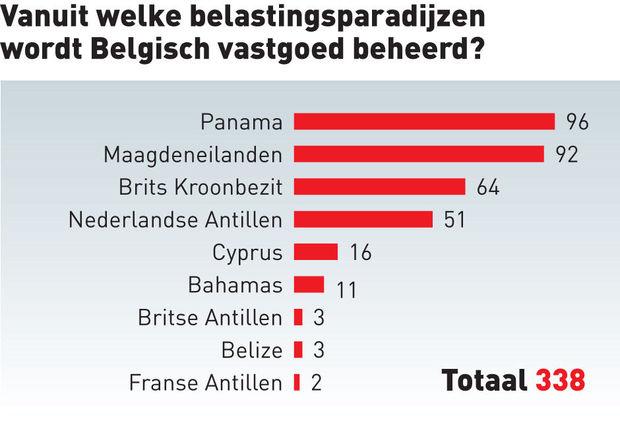

Gericht zoeken naar offshore vennootschappen met een Belgisch filiaal én onroerend goed in ons land, levert een lijst op van liefst 338 offshore bedrijven. De Belgische filialen van die offshores zijn verspreid over het hele land (zie kaart), met een uitgesproken concentratie in Antwerpen, Brussel en aan de kust. Het adres van het Belgische filiaal en het vastgoed in bezit van de offshore kan samenvallen, maar dat hoeft niet noodzakelijk zo te zijn.

Meer dan de helft van die 338 offshores zijn opgericht in Panama en de Britse Maagdeneilanden. 64 offshores werden geregistreerd in belastingparadijzen die behoren tot het Britse Kroonbezit (zoals Guernsey en Jersey), en 51 in de Nederlandse Antillen.

Belangrijk om weten is dat niet alle 338 offshores anno 2016 nog actief zijn. Dat hun Belgisch filiaal toch nog opduikt in de Kruispuntbank van Ondernemingen, betekent dat de schrapping van de offshores uit de bedrijvenregisters van belastingparadijzen niet altijd is doorgegeven aan België. In dat licht geeft het cijfer 338 niet enkel de actuele toestand weer, maar deels ook de situatie uit het verleden.

Anderzijds is ook duidelijk dat offshore bedrijven die in België vastgoed bezitten zonder dat ze een Belgisch filiaal hebben, niet voorkomen op de lijst van 338. Enkel wanneer de offshores in België commerciële activiteiten ontplooien -zoals verhuur van het vastgoed- is zo’n Belgisch filiaal verplicht.

Topje van de ijsberg

In de gelekte data van het Panamese advocatenkantoor Mossack Fonseca, die Knack kon inkijken via de Süddeutsche Zeitung en ICIJ, duiken 28 van de 338 offshores op. Dat minder dan tien procent van de offshores in kwestie werd opgezet met de hulp van Mossack Fonseca, toont nog maar eens aan dat de informatie uit de Panama Papers slechts het topje van de ijsberg onthult van de offshore wereld.

‘Belastinginspectie is op de hoogte’

Gevraagd om een reactie op de lijst met 338 offshores met vastgoed in België, antwoordt Francis Adyns, woordvoerder van de FOD Financiën, dat de Bijzondere Belastinginstpectie (BBI) ‘op de hoogte is van dit fenomeen. De BBI laadt de desbetreffende gegevens in het Social Network Analysis (een analyse-instrument, nvdr) om ze gebruiksklaar te maken.’ Met andere woorden: de BBI bereidt momenteel een onderzoek naar de constructies voor.

Een aantal cijfers kan Adyns wel al vrijgeven: ‘Zonder een onderscheid te maken tussen huizen, appartementen, gronden of ander vastgoed zijn in België 57 percelen in handen van Panamese bedrijven, 83 percelen zijn eigendom van offshores op de Britse Maagdeneilanden en 8 van vennootschappen op de Bahama’s. Dat was de toestand op 1 januari 2015.’

Mijn huis in een offshore

Cruciale vraag is wie er achter de offshore bedrijven schuilgaat. Dankzij het datalek van Mossack Fonseca wordt duidelijk dat het onder meer gaat om Belgische burgers of inwoners van ons land. Dus: Belgen die Belgisch vastgoed in een offshore hebben ondergebracht. Enkele voorbeelden:

* Via de Panamese offshore Talgarth Holding, opgericht in 1984, bezit een Belgische zakenfamilie een Brussels appartement dat uitgeeft op het Jubelpark. De familie liet weten dat ‘alle goederen aangegeven en geregistreerd zijn bij de betrokken diensten, en alle verplichte officiële belastingen op een normale manier zijn betaald’.

* In 1997 werd op de Britse Maagdeneilanden Keltic Investments Inc geregistreerd. Het Belgische filiaal werd twee jaar later opgericht in Mettet, een gemeente in de provincie Namen. In 2011 werd een inwoner van Mettet aangesteld als directeur van de offshore. Uit de gelekte data van Mossack Fonseca blijkt dat Keltic Investments in Mettet een huis met tuin en een stuk land bezat. Hoewel de offshore inactief is sinds 2013, staat het Belgische filiaal nog altijd aangemerkt als ‘actief’ in de Kruispuntbank van Ondernemingen.

* Ook Nelscope Investments Ltd werd opgericht op de Britse Maagdeneilanden, in 1993. Twee jaar later opende Nelscope een filiaal in Antwerpen. Uit een e-mail van Mossack Fonseca blijkt dat een Antwerpse diamantair met Israëlische nationaliteit eigenaar was van de offshore -die sinds 2012 niet langer actief is. Verder tonen de gelekte documenten dat Nelscope twee appartementen bezat in Antwerpen.

In april 2010 stuurde de Antwerpse fiscus een brief naar Nelscope op de Britse Maagdeneilanden. De fiscus legde het bedrijf een administratieve boete op omdat het geen belastingaangifte had ingediend voor het aanslagjaar 2009. Vijf maanden later antwoordde een Zwitserse bank op het schrijven van de fiscus. De bank zei geen banden meer te hebben met Nelscope, en ook niet te weten wie de nieuwe tussenpersoon was. Klopte dat wel? In een latere mail aan Mossack Fonseca noemde de Zwitserse bank de nieuwe tussenpersoon immers wel, én de bank bleef ook contact houden met Mossack Fonseca over Nelscope. De Belgische fiscus werd dus met een kluitje in het riet gestuurd.

* Een oudere case is Espacio 2000, opgericht in Panama in 1983 en niet langer actief sinds 1998. De offshore had een Belgisch filiaal in Ukkel, waar de offshore tevens een appartement bezat. In het datalek van Mossack Fonseca zitten verschillende brieven van de Belgische fiscus die toekwamen op het Panamese adres van Espacio 2000. Opmerkelijk: bijna twintig jaar na het opdoeken van de offshore staat het filiaal nog steeds als ‘actief’ vermeld in de Kruispuntbank.

In andere gevallen is het niet duidelijk of Belgen schuilgaan achter de offshores:

* Amex Worldwide Investments Inc, in Panama geregistreerd in 1985, had sinds 1996 een Belgisch filiaal en was eigenaar van een appartement in Middelkerke. In 2014 stuurde de Belgische fiscus een brief naar Amex in Panama over aanslagjaar 2012 en 2013, met een belastingclaim van zo’n 15.000 euro.

‘De vennootschap is een commerciële venootschap, opgericht onder de vorm van een Inc naar Panamees recht en zodoende dient zij een aangifte in belasting der niet-inwoners afdeling vennootschappen in te dienen. Aangezien er tussen Panama en België geen dubbelbelastingverdrag is gesloten zijn alle inkomsten van Belgische aard belastbaar in België’, schreef de fiscus. ‘De vennootschap heeft een appartement te Middelkerke in eigendom en zij is belastbaar op de inkomsten van dit appartement. (…) Het feit dat er voor het appartement gelegen in Middelkerke geen huur gevraagd wordt aan de gebruikers ervan, verleent de vennootschap een prestatie (ter beschikking stellen van het appartement) zonder enige tegenprestatie.’ De fiscus zag dat als een ‘voordeel aan de gebruikers’. Amex kreeg een maand de tijd om zich in orde te stellen. Probleem: Amex was al sinds 16 juli 2013 inactief.

* Ook The Cambridge International Foundation ontving in 2007 op zijn Panamees adres een schrijven van de FOD Financiën, afdeling voorafbetalingen vennootschappen. De offshore, die een filiaal had in Dilsen-stokkem en te boek stond als ‘buitenlandse vennootschap met vastgoed in België’, was opgericht in 2002 en werd in 2008 inactief.

De kleur van het geld verhullen

Waarom zouden Belgen hun huis onderbrengen in een offshore? Wat zijn de voordelen? Knack vroeg het aan Professor Luc De Broe, hoogleraar internationaal fiscaal recht aan de KU Leuven. Hij spreekt zich niet uit over bovenstaande voorbeelden maar antwoordt in het algemeen. De Broe: ‘Fiscale voordelen zijn er niet aan verbonden. In het domein van vastgoed moet je rekening houden met drie belastingen. Eerst en vooral de registratierechten. Die zijn verschuldigd wanneer Belgisch onroerend goed wordt gekocht, ongeacht wie koopt -of het nu een Belg of een buitenlander is, een natuurlijk persoon of vennootschap.’

Ten tweede is er de inkomstenbelasting, die wordt geïnd op de inkomsten uit de verhuur van onroerend goed en de meerwaarde op de verkoop ervan. ‘Op dat vlak spaar je met een offshore evenmin belastingen uit, want een buitenlandse vennootschap met Belgisch vastgoed is belast in België op de huurinkomsten en op de meerwaarde uit het vastgoed. Dat is aan het gewone tarief van de vennootschapsbelasting, dus 34 procent in de regel.’

Ten derde spelen de successierechten. De Broe: ‘Die kan je besparen door een beroep te doen op een offshore, maar dat kan je ook via een Belgische vennootschap. Als een Belgische vennootschap vastgoed bezit, dan kunnen de aandelen van die vastgoedvennootschap geschonken worden aan de volgende generatie. Als u dat niet doet voor een Belgische notaris -wat geen verplichting is- maar voor een buitenlandse notaris, dan betaal je geen Belgische schenkingrechten. En betaal je ook geen Belgische successierechten als die schenking met drie jaar overleefd wordt.’

‘Wanneer het Belgische vastgoed in een buitenlandse vennootschap zit, kan je exact hetzelfde doen. Meestal gaat het bij die offshores om aandelen aan toonder, en worden ze dus gewoon gegeven aan de volgende generatie. Er komt zelfs geen schenking via een buitenlandse notaris aan te pas. Ook hier geldt dezelfde regel: als die gift drie jaar overleefd wordt door de schenker, dan is er geen Belgische successiebelasting meer verschuld.’

Hoe verklaart De Broe dan de lijst van 338 offshore vennootschappen met vastgoed in België? ‘Ik kan er maar één reden voor vinden: dat het gebeurd is om de anonimiteit van het geld te verzekeren. Meer dan waarschijnlijk zijn het allemaal heel oude structuren, die dateren van voor de inwerkingtreding van de witwaswetgeving in 1995. Het gaat dus om structuren waarbij Belgen of niet-Belgen zwart geld hebben, en dat wederinvesteren in Belgisch vastgoed op een manier dat ze niet boven water willen komen, of dat de kleur van het geld niet gedisclosed wordt. Vandaag de dag is dat niet meer denkbaar, want als een notaris vandaag een offshore Belgisch vastgoed ziet kopen, dan moet hij conform zijn verplichtingen onder de witwaswetgeving in actie komen (een melding doen aan de antiwitwascel, nvdr).’

Ook belangrijk, zegt De Broe, is wat er gebeurt wanneer buitenlandse vennootschappen hun Belgisch vastgoed verkopen. ‘Dan zit die offshore op een zak geld. Als je vervolgens die vennootschap liquideert, en er zit een Belg achter, dan moet hij in principe in België de liquidatiebonus aangeven -en laten belasten als roerend inkomen. Wordt die liquidatiebonus in België niet aangegeven, dan spreek je van fiscale fraude.’

De Panama Papers zijn een samenwerking tussen Süddeutsche Zeitung, ICIJ, Knack, Le Soir, De Tijd en MO*. Voor bovenstaand onderzoek naar de link tussen belastingparadijzen en Belgisch vastgoed ontving Le Soir-collega Joel Matriche een beurs van het Fonds pour le journalisme en Fédération Wallonie-Bruxelles.

Panama Papers

Fout opgemerkt of meer nieuws? Meld het hier